关于养老金的那些事儿

这周准备和大家聊一个可能有点老生常谈的话题,那就是养老金,最近关于它的讨论又又又一次沸沸扬扬。

先是已经被辟谣的“养老金储备不足”,专家说了这是误读,我们常说的基本养老金的发放并不是储备制度,而是“现收现付”。而且早在2000年就设立了全国社会保障基金,这笔战略储备资金二十多年了从来都没有动用过,目前市值已经达到3万亿左右。

再就是关于养老金调整方案的讨论,往年这个时候调整方案差不多已经出台了,今年咱政府工作报告里头也明确说了,退休人员的养老金还要继续涨,所以都在猜测涨幅会是多少。

另外,今年10月份,养老金就要并轨了,那并轨后又会对到手的养老金产生什么影响?

估计大家也会和报告酱一样对养老金有各种疑问,所以准备在这篇文章里和大家一起分享:

养老金是怎么计算的?什么是“现收现付”?

并轨又是怎么回事?会对到手的养老金产生影响吗?

现阶段养老金制度还面临哪些问题?

未来养老金制度会如何发展?

养老金如何计算?

首先,给大家再次科普下啥叫养老金,以及发放机制。

打工人都知道,辛辛苦苦搬砖一个月,最开心的就是发薪的日子。但是赚到的钱,在落进我们口袋之前,是有一部分要上交给国家的,包括要缴的税以及五险一金。

一金就是住房公积金,五险就是五种社会保险,也就是俗称的“社保”,包括医疗、失业、养老、工伤和生育,其中的养老保险就是“养老金”了。

通常是你税前工资的8%,再加上企业缴纳的16%(各地养老金缴纳比例可能不同),共同组成了每月缴纳的基本养老保险。

自己交的钱进入个人养老金账户,企业交的钱则是进入统筹账户,然后等到退休了,就可以按月从这两个账户里领钱了。

-

养老金计算公式为:养老金=基础养老金 个人账户养老金

-

基础养老金=(当地上年度在岗职工月平均工资 本人指数化月平均缴费工资)/2 *(缴费年数/100)

注:本人指数化月平均缴费工资=全省上年度在岗职工月平均工资×本人平均缴费指数

-

个人养老金=个人账户储存额÷计发月数

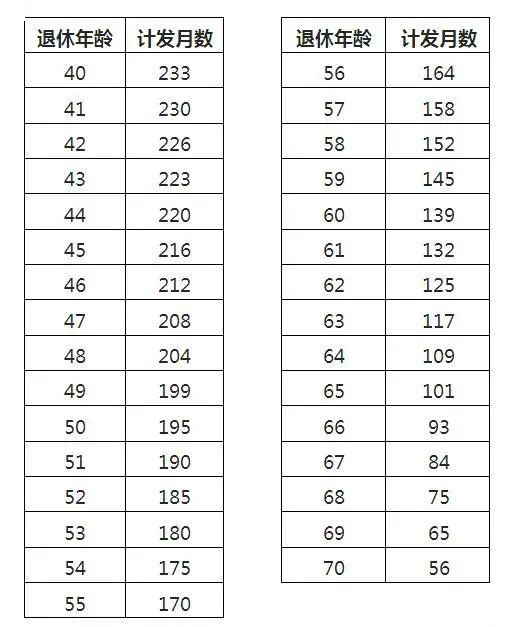

从个人账户每月领的钱,取决于你的个人账户余额以及计发月数。而计发月数取决于你的退休年龄。

简单来说,退休越早,计发月数越大,每月领到的个人养老金就越少。退休越晚,计发月数就越小,每月的个人养老金就越多。

至于计发月数的计算,又是一个复杂的数学公式,就不多解释了,只需要知道里面主要涉及了记账利率(个人账户余额的年化利息收入)、平均退休预期寿命两个变量就行了。

至于统筹账户,你可以理解成一个公用的大金库,这部分养老金的领取,和你的缴费基数、缴费年限,以及当地的平均工资有关系。

同样,缴费基数越大、缴费年限越久,领取到的养老金就会越多。

而且为了分配资金,统筹账户里的钱并不会存着吃土,而是会直接发给现在需要领取养老金的老年人。

年轻人交钱,老年人拿钱,在基本养老保险制度里,这个循环就叫“现收现付”。

并轨又是怎么回事?

不过一开始由企业和个人共同承担养老保险的制度,只针对体制外的打工人。

而体制内的职工,在职期间是不需要自己缴纳养老保险的,退休后领的钱由财政部拨款,他们的养老金也一直被成为退休金或者退休工资,金额大概是退休前工资的80%-90%。

体制外的大家一看这不行啊,我辛辛苦苦打工还自己交钱,退休了只能拿工资40%左右的养老金,体制内不需要自己交钱,退休工资还更高,甚至比一些年轻人的工资都高,那这不行,不能同意。

于是为了实现养老保障体系的公平性和持久稳定性,2014年10月,国家大手一挥,决定实施养老金“并轨”,就是以后体制内的大伙也要自己缴纳养老金了,退休之后大家都一样按照同一套规则领钱。

当然,“并轨”也不能一刀切,于是国家给了10年的过渡期,并且针对体制内的不同退休年龄,将工作人员分成了三类:

2014年10月,改革之前退休的“老人”,“并轨”跟他们没关系,还按老办法领退休工资。

改革之后(2014年10月)参加工作的“新人”,完全按照新办法执行,需要自己缴纳养老金。

最复杂的是“中人”,也就是改革前(2014年10月)参加工作,改革后陆续退休的工作人员,他们采取的是“保低限高”的政策,新老办法哪个养老金领的多,就按照哪个来。

那到今年10月,10年过渡期结束,机关事业单位工作人员就将全部按照改革后的新办法领取养老金,老办法正式终结,也就是“并轨”完成。

这么看来,“并轨”全程和咱体制外的打工人没什么关系,并没有受到什么影响。

不过“并轨”之后,并不意味体制内和体制外的养老金待遇就一样了。

虽然说规则一致了,但是就像上面说的,影响养老金计算的因素有缴费基数、缴费年限和当地社平工资。

主要是这个缴费基数,体制内的养老金,大多都是按实际工资足额缴纳,稳定持续不说,单位还会额外交一份职业年金,作为福利。

但是大部分的企业的养老金都是按照最低标准缴纳,更别提啥职业年金了。

这种缴费基数的差异,最终也直接了养老金的差距,更别提体制内还有医疗、住房、抚恤费等等各种补贴。

所以也不难理解,为啥改革从10年前就开始了,但是到近些年,考公热仍然不减。

能体面养老,谁不爱呢?

目前面临哪些问题?

可以看到这些年关于养老金制度的调整不断,是否意味着已经趋于完美了呢?

答案是仍然还需要继续努力。

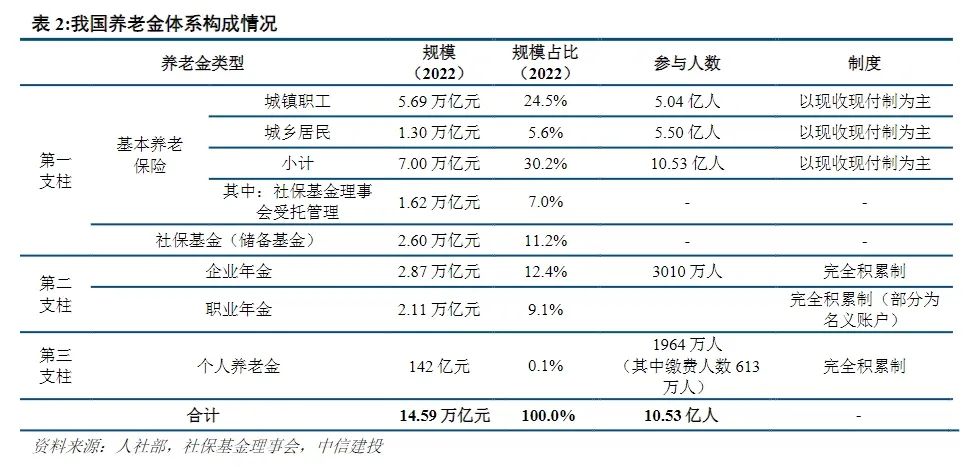

可以看到我国已经初步建立了涵盖第一支柱、第二支柱和第三支柱的养老金体系,但是第二支柱的企业年金、职业年金,仍然以央企、国企与政府部门、事业单位为主,覆盖面窄,第三支柱的个人养老金还处于起步阶段,属于还没断奶的娃娃,暂时指望不上,最后压力还是给到第一支柱的基本养老保险。

那前面也说过基本养老保险最显著的特点就是“现收现付”,这就导致当人口老龄化开始加速,缴纳养老保险的人会少于退休后领取养老金的人。

而且,我国的基本养老保险基金的收入主要分成两块,一块是参保人员征缴收入和结余基金资产的利息收入,另一块就是财政补助,经济的增速又同时会影响个人收入和国家财政收入,那在新增参保人数不那么理想的情况下,如果经济增速不给力没办法弥补前者带来的不足,那么基本养老金很可能出现收支缺口。

在基本养老保险基金收入端压力逐渐增大背景下,根据中国社科院在《中国养老金精算报告(2019-2050)》的预测,按照现在养老金的收入和消耗速度,我国企业职工基本养老保险的累积结余会在2035年耗尽。

所以说未来还想要只靠国家主导的第一支柱养老,显然不太现实。而第二支柱企业年金、职业年金又属于“少部分的幸福”。

这也是为啥这两年国家在大力扶持第三支柱个人养老金和商业养老金,不能光靠国家,还得要靠自己。

未来如何发展?

在可预见的老龄化加速的条件下,中国养老金体系未来的发展方向可能有两个重点:

1)为基本养老保险收入端创造来源,着力提高基本养老保险基金投资收益。

2)提升企业年金和个人养老保险的覆盖率和完备程度。

提高企业年金和个人养老金覆盖率是当前养老金体系发展的重点,在企业年金方面,可以通过税收优惠鼓励企业设立年金;在个人养老金方面,可以鼓励金融机构提供多元化的优质产品,培育居民投资养老金产品的意识,减轻基础养老金的负担。

而在提高基本养老保险基金投资收益率方面,长城证券指出以下三点:

1)针对不同的人群设置不同的投资组合:可以根据参保人风险偏好和年龄的不同,分档设置预期收益率不同的基金投资类型。

风险承受能力低的参保人可能追求稳健型组合,而追求高收益的可以追求激进增长型的资产配置比例组合。

2)扩大基金的投资范围,将金融衍生产品纳入基金的投资范围:比如期权、股指期货、国债期货等。

虽然养老保险基金投资的第一原则是安全性,但是随着基金的增值需要,基金势必要进入资本市场,收益增长,风险也相应增长,增加风险规避性强的投资工具,可以起到保险增值的作用。

3)注重长线投资:养老金基金作为一项长期的投资计划,应该注重长线投资以实现其资产增值和应对未来的养老需求。

长线投资可以帮助养老金基金降低短期市场波动对投资组合的影响,提高投资组合的稳健性和可持续性。

最后,养老金的确是关乎我们老年生活的重要保障,但在老龄化加速的趋势下,只依靠国家养老的路似乎真的走不通了,那时代的洪流向前卷,带来的变化也是我们无法逃避的现实,整日忧心忡忡也大可不必,还不如努力挣钱,一起加油吧。

发现报告商业局

发现报告旗下传递新经济商业知识的阵地。

我们需要先了解这个世界,才能思考,或创造。