母婴行业观察深度报告:产业迎新风口,这些机遇值得把握!

中共中央政治局5月31日召开会议,会议讨论了进一步放开三孩政策,同时将促进完善相关的配套政策。会议原文指出:“进一步优化生育政策,实施一对夫妻可以生育三个子女政策及配套支持措施,有利于改善我国人口结构、落实积极应对人口老龄化国家战略、保持我国人力资源禀赋优势。”

2016年全面二胎政策正式实施,当年新生儿人口数量同比上升7.9%至1786万人;2017年出生率以二孩为主,二孩出生人数占比高达51.2%,二孩出生人数占比已经超过一孩出生人数占比。

根据中信证券预测,三孩生育的堆积效应可使新出生人数短期提升10%-15%,政策落地可能会给母婴产业带来新一波的生育红利。

一个家庭准备生养小孩,母婴用品必不可少。母婴产业是面向孕妇和婴幼儿的一条龙产业,满足他们在衣食住行玩用教等全方面的需求。小到奶粉尿布,大到母婴电器和儿童家具,这一系列的消费将随着新生儿数量的增长而迎来新的发展。报告酱整理了多家机构报告,为您梳理出母婴产业的全景及二级市场相关企业,希望能够帮助母婴企业或相关机构提供参考借鉴,也能够让二级市场投资者对投资决策有更多面的了解。

01

母婴市场概况

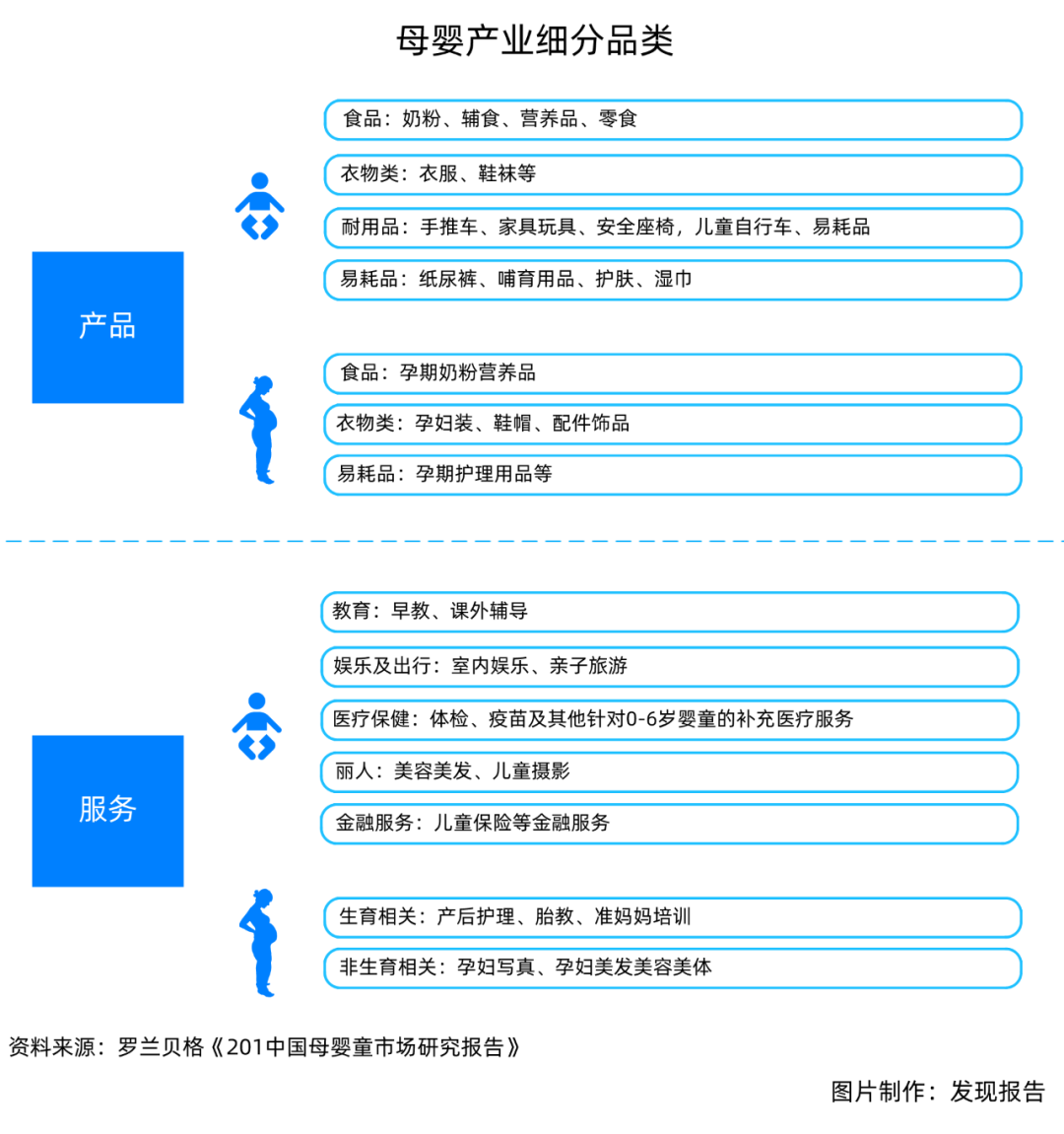

罗兰贝格将母婴市场划分为产品与服务两大类,消费群体为0-14岁的婴童及孕妇,具体可分为婴童产品、孕妇产品、婴童服务、孕妇服务。根据罗兰贝格分析,对于城镇人口而言,在产品消费方面,除了服装类商品保持在稳定水平外,其余商品的年累计消费额随婴童年龄的增长会有不同程度的下降。在服务消费方面,教育类、金融类商品的年累计消费额随婴童年龄增长显著上升。

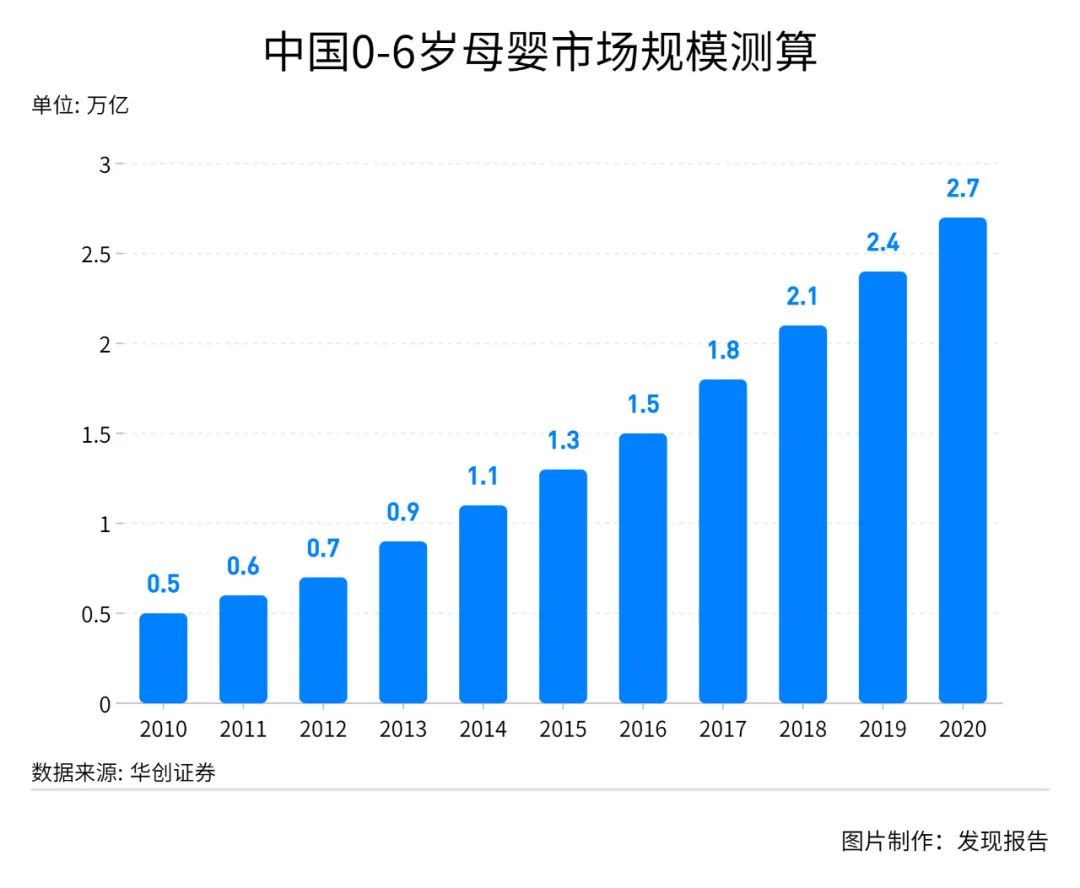

根据华创证券的测算,2020年中国0-6岁整体母婴行业市场规模近2.7万亿,其中1.8万亿为产品市场,0.9万亿为服务市场。高线城市与下沉市场占比3:7左右,分别是0.8万亿与1.9万亿市场。

02

母婴品类分析

因母婴产业涉及众多行业,本篇将主要分析母婴用品中的奶粉和纸尿裤品类。

奶粉

我国出生人口呈下滑态势,当前婴幼儿配方奶粉的“量”有所萎缩,但在高端产品的拉动下,价格持续增长,进而带动整体市场销售额的增长。三胎生育政策的出台将有助于提升婴幼儿配方奶粉行业需求,而快速增长的儿童配方奶粉细分市场亦有望为行业带来新的增长点。

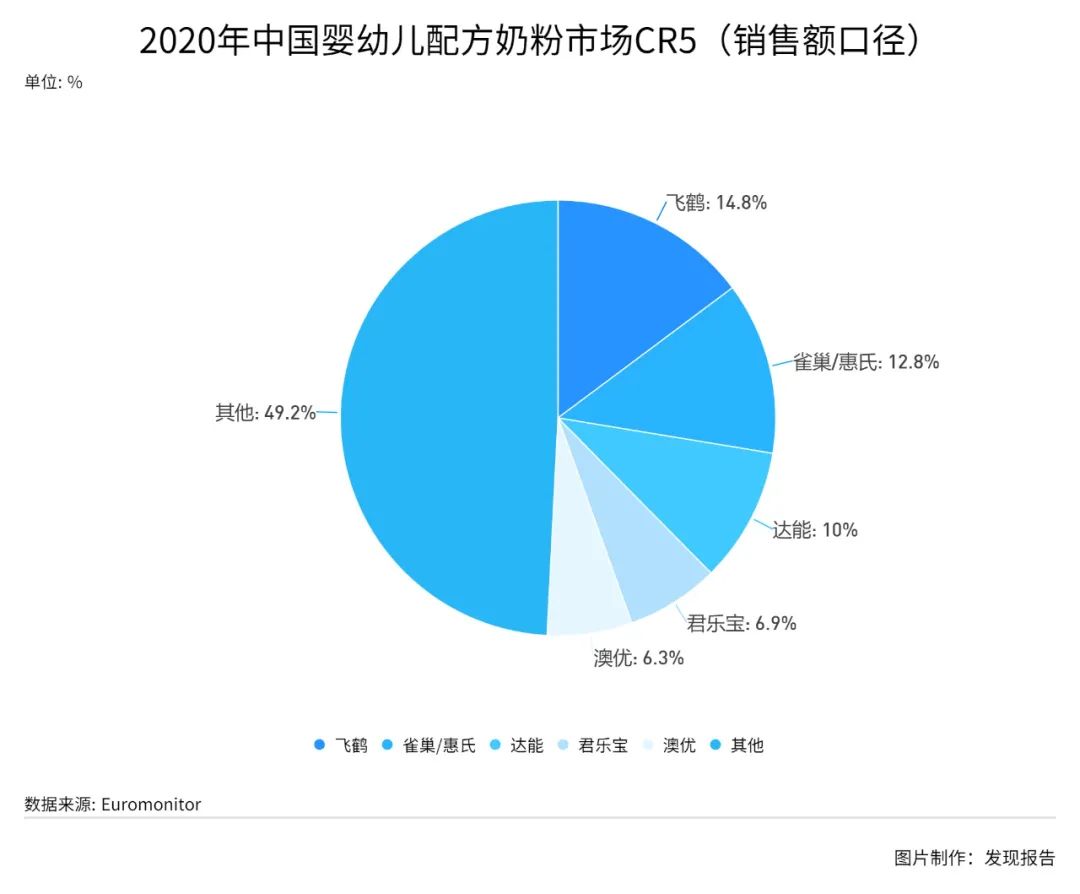

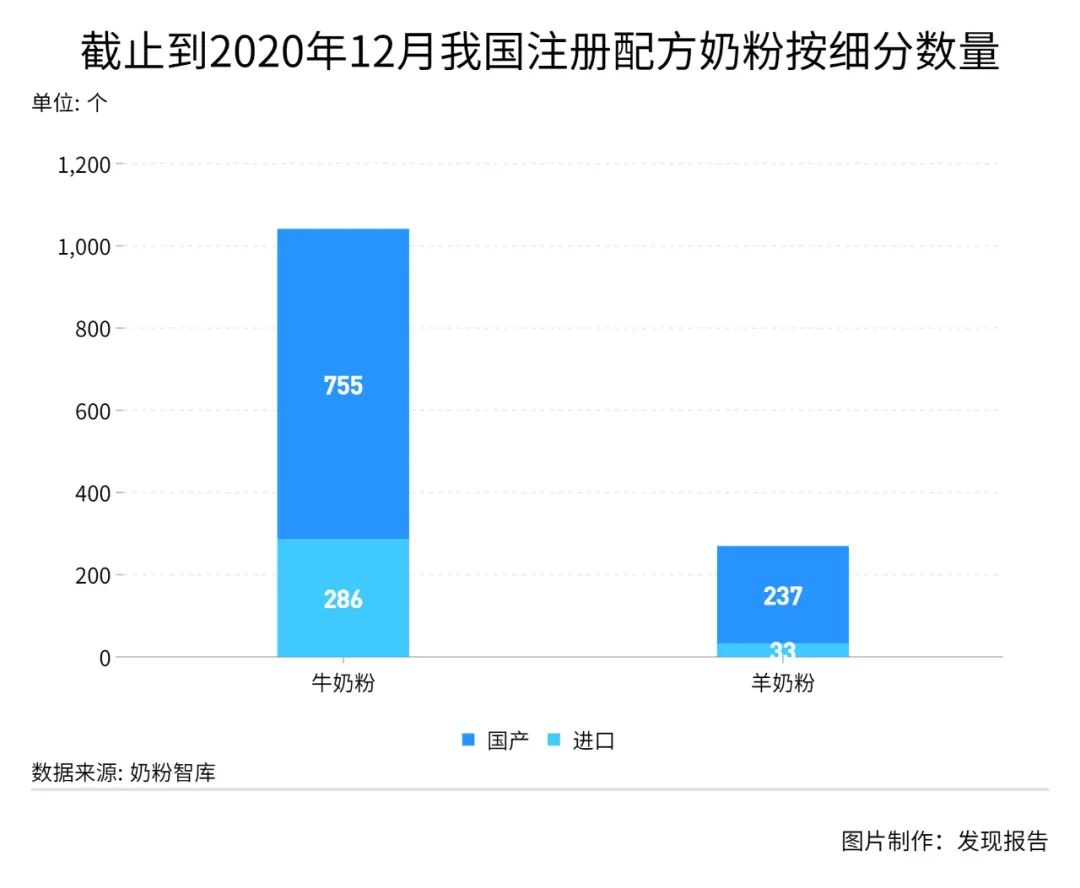

根据euromonitor数据,2020年按销售额计婴幼儿配方奶粉cr10为76.9%,我国婴幼儿配方奶粉市场集中度较海外市场偏低,未来随着注册制的持续推行、准入门槛的提升,行业集中度有望进一步集中。

过去几年国产品牌牢牢抓住了政策红利以及渠道变迁带来的机会,从三聚氰胺事件的负面阴影中走出,市占率持续提升,2020年cr10中国产品牌的占比上升至38%。分城市等级看,国产品牌在三四线及以下城市渗透率更高,分年龄看,90后、95后人群更偏好国产品牌。未来随着低线级市场购买力的增强 年轻父母对国产品牌信任度的增加,国产品牌的市占率将进一步提升。

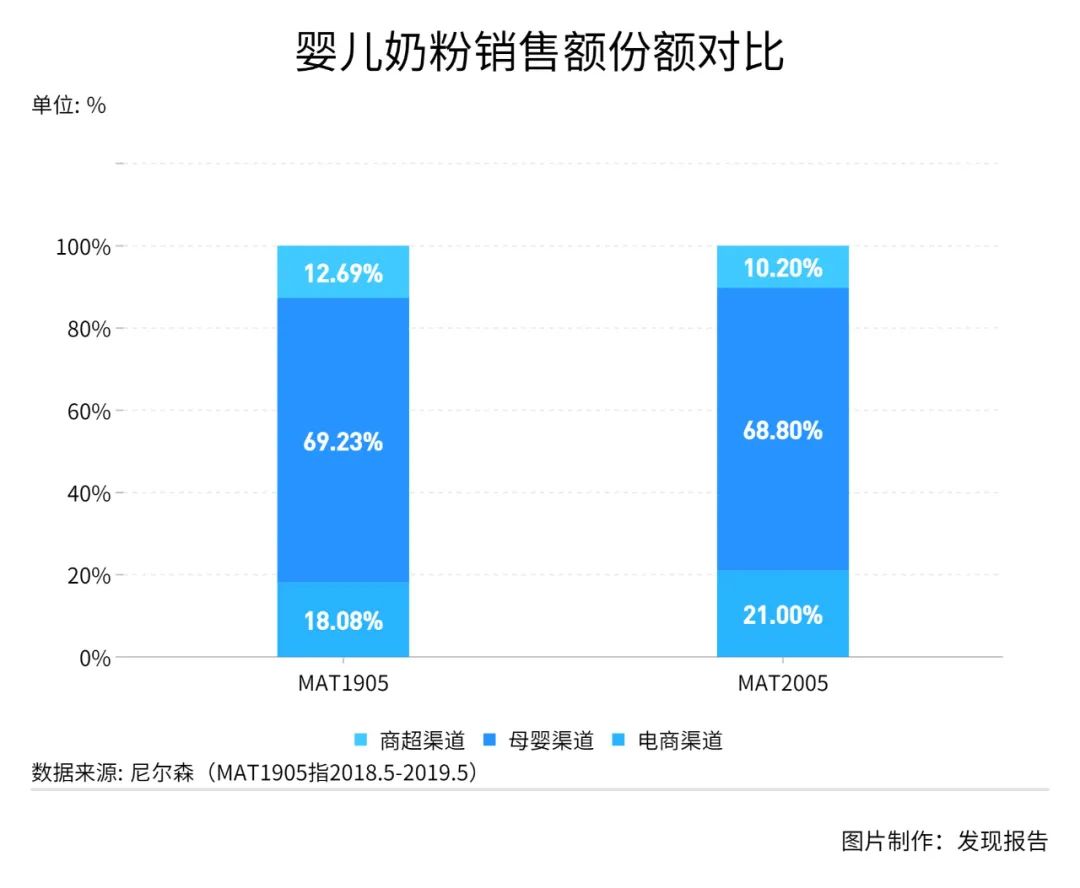

近年来,线上渠道及母婴店渠道的占比不断提升。专业且提供一站式服务的母婴店渠道已成为婴幼儿配方奶粉最重要的销售渠道,2019年5月至2020年5月期间看,母婴店渠道的销售额占比达68.8%。母婴店渠道呈现出高度分散化、区域化的特点,特别是在人口基数更大的下线市场,单体母婴店数量远超连锁品牌。国产品牌拥有更强的线下推广和分销能力,因而其在母婴店渠道更具优势。线上渠道,海外奶粉巨头因其强大的品牌力长期占据优势。2020年的新冠疫情推动了线上渠道的发展,国产头部品牌注意到了这一变化,纷纷采取了一系列措施发力线上。未来随着整体国产婴幼儿配方奶粉品牌力的提升,其在线上渠道的市占率有望持续增长。

与牛奶粉相比,羊奶粉营养价值更高,更接近母乳。羊奶粉在中国市场起步晚、增速快,自2014年达35亿销售规模后每年以超过20%的增速增长,估计2020年破百亿。羊奶粉市场中,澳优旗下佳贝艾特一家独大,2018-2020年品牌占婴幼儿配方羊奶粉总进口量的比重连续三年超过60%。随着伊利、飞鹤等企业逐渐切入羊奶粉市场,消费者得到教育,羊奶粉市场有望进一步扩容。

纸尿裤

据中国造纸协会统计,2012年至2018年,婴儿卫生用品的市场规模从223亿元扩大至555亿元,2012-2018年cagr达16.41%。近年来市场增速有所减缓,量价拆分来看,主要受新生儿数量减少带来的消费量走低所致;而纸尿裤的单价呈稳定上涨趋势,从2015年的1.12元/片,上升到2018年的1.47元/片。这一方面源于国际木浆和石油价格上涨,另一方面源于国内婴儿纸尿裤消费升级,中高端纸尿裤的市场份额逐步提高。渗透率提升 卫生意识提升,纸尿裤市场潜在空间为1500亿。

近三年来国产新品牌(凯儿得乐、露安适、米菲等)快速崛起,从头部五大外资品牌(宝洁、金佰利、尤妮佳、花王、大王)手中抢夺了16%的市场份额。

国产纸尿裤为何能抢夺份额?报告酱认为是:产品质量、出色的定位、抓住新零售渠道。以凯儿得乐为例,公司创立以来以“国民品牌、国际品质”作为产品定位,其一系列高端纸尿裤、女性护理、婴儿洗护、生活用纸等母婴产品,相继获得欧美权威ce、sgs、fda认证。babycare air pro弱酸系列纸尿裤(豪悦代工)公开宣称是“市面上你能见到的最轻薄”的婴儿纸尿裤。

这些品牌的崛起除了依靠出类拔萃的产品质量,本土化的营销策略也是功不可没。以凯儿得乐为例,该品牌颠覆了传统母婴行业营销模式,创造了微商、线下、电商三位一体的体验式营销模式,其中微商 线下渠道的收入占比为90% 。目前公司有经销商20多万,线下开设专营店1000多家,遍布全国32个省128个地级市,覆盖3000多家母婴店及连锁超市,入驻医护渠道1000多家。

03

渠道发展现状

母婴用品线上渠道可分为综合电商、o2o电商、垂直电商、母婴社区四类。2019年,在整个母婴电商产业结构中,天猫、京东等综合类电商所占的渠道比重最大,占比约41%;其次是垂直类电商,渠道占比约20%。

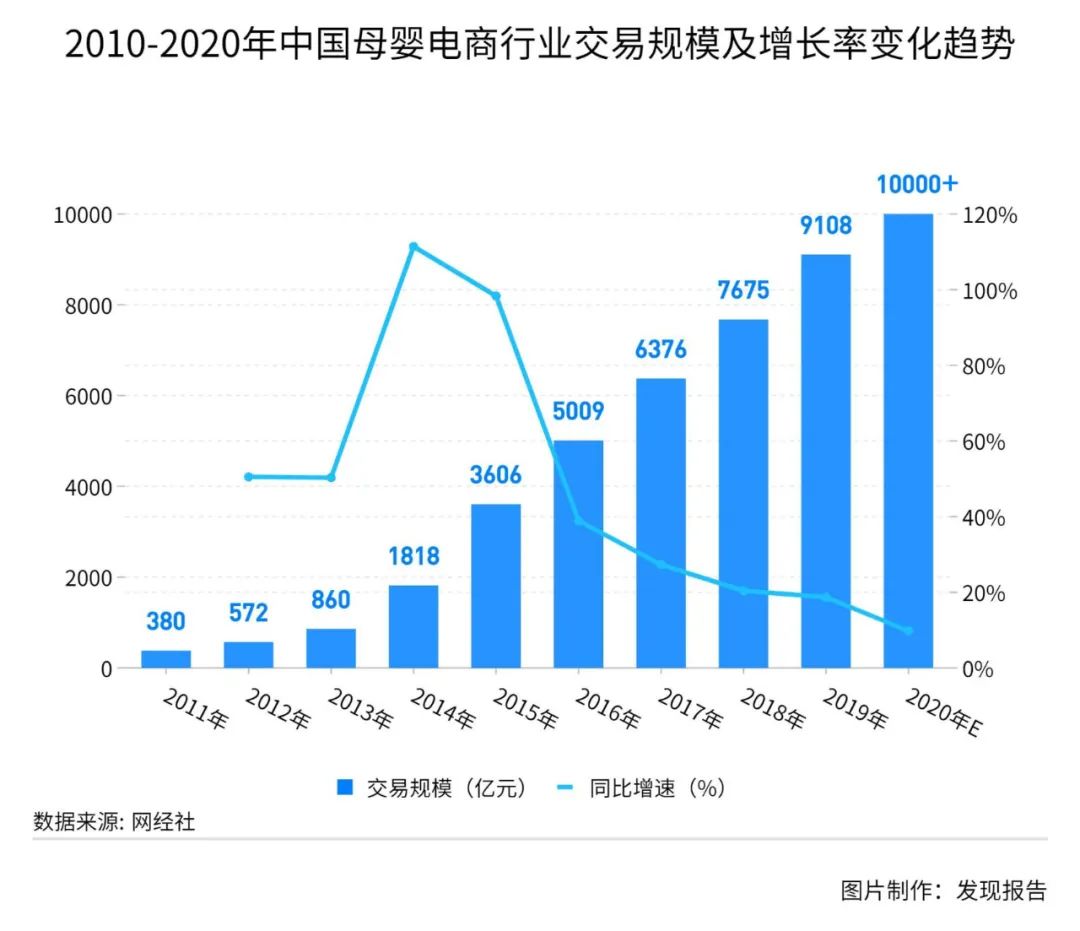

随着电子商务不断渗透至各类线下消费形态,我国母婴电商得以迅速发展。数据显示,2011-2019年,我国母婴电商的交易规模不断增长,2019年,交易规模达9108亿元,同比增长18.7%;至2020年,交易规模预计将突破1万亿元。

2020年初,在新冠状肺炎疫情的影响下,“全民直播”时代来临,据ecdataway数据威披露的数据显示,2020年,我国母婴电商行业中有6.1%的销售额来自于直播,直播促成了母婴电商的又一次“洗牌”。

母婴用品线下渠道可分为母婴专卖店、商场/百货、卖场/超市三类。2015-2019年间,母婴专卖店渠道发展迅速,销售占比超过商场/百货,跃升为主要的线下销售渠道。

04

母婴人群洞察

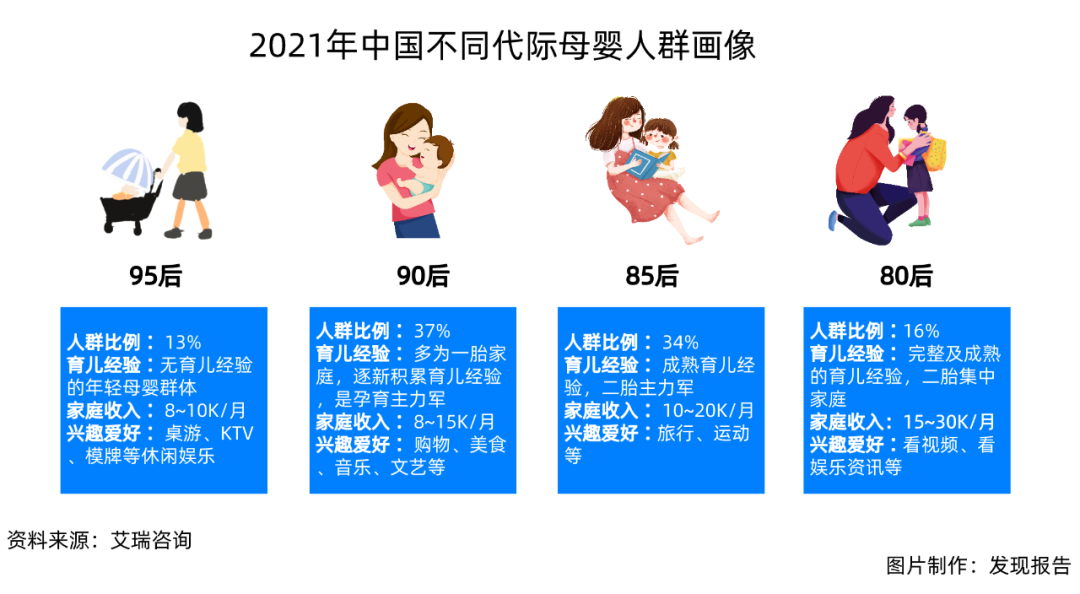

根据艾瑞咨询的调研,不同代际母婴人群的育儿消费行为出现了明显的差异。

95后母婴人群家庭各成员都积极参与育儿工作,但在育儿花费上相对“节俭”,对婴儿食品、服装和用品的需求相对明显,同时较整体更偏好国牌和全新的母婴商品,线上的综合电商和线下的母婴专卖店是首选的购物渠道。

90后宝妈是育儿的绝对主力,90后母婴人群更坚持“富养”理念,其购买过大件婴儿用品的比例相对较高,同时对二手婴儿设备持相对积极的态度,并且相对偏好选择多种渠道购物。

85后母婴人群的育儿花费处于平均水平,对早教娱乐类产品的需求度相对较高,相对偏好进口产品、未拆封的二手产品,其对传统购物渠道的偏好度较高。

80后母婴人群家庭各成员在育儿方面的投入相对较少,育儿花费与整体水平差距较小,对进口和国产品牌没有明确的偏好,对二手产品的态度相对更包容,相对更愿意选择传统购物渠道。

05

行业发展趋势

随着90后已经成为母婴消费的主力人群,科学喂养、知识型消费,以及颜值经济等也随之而来。这一方面体现在,孕婴产品除了"安全"和"营养健康"两大核心需求之外,更需满足特殊配方、抗敏、天然等个性化、精细化喂养需求。另外一方面体现在,妈妈群体在婴童抚养上,除了专业高效之外,也更加重视自身"悦己"需求。

母婴行业未来将着重从专业化、智能化、产业化三个方向深入探索行业新增长曲线。

01

中国飞鹤(6186.hk)

中国最大的本土婴幼儿配方奶粉品牌,积极布局美国、加拿大等海外市场,已于2019年在香港联交所上市。根据产品单价划分,中国飞鹤产品覆盖超高端、高端、普通定位产品,重点推出多款超高端奶粉,推动婴幼儿奶粉消费升级。

02

豪悦护理(605009)

公司主打的无木浆复合芯体可使纸尿裤在实现强吸收力的同时保持干爽、透气,且不断层;而国外的纸尿裤仍多采用木浆芯体,用感上弱于公司的复合芯体。公司作为无木浆复合芯体的应用研发先驱,致力于精细化生产制造管理,在产品良率控制及成本控制上均优于同业公司,因此市场份额由2016年的0.6%提高至2019年约4.8%,提升显著。

凯儿得乐、蜜芽、beaba、babycare等国产品牌依托于公司的高品质产品,获得了高速增长;19年一线海外品牌宝洁p&g也开始通过公司代工切入复合芯体赛道,侧面说明公司在复合芯体产品领域的领先地位,同时海外品牌的代工订单也有望为公司打开新的成长曲线。20年订单预计翻倍,侧面验证是公司的高品质产品及服务助力下游客户征服市场。经期裤方面:公司于2011年开始研发经期裤,布局前瞻且与纸尿裤协同,当前服务于尤妮佳、金佰利、景兴等国内外大客户,所生产的经期裤霸榜天猫,市占率超40%,优势明显。

03

森马服饰(002563)

儿童服饰是森马服饰营收占比最高的业务,旗下巴拉巴拉品牌占中国童装品牌份额第一。森马服饰与多家国际品牌合作,布局中高端童装市场,丰富品牌矩阵;森马服饰拥有多个服装品牌,产品覆盖大众和中高端市场,为消费者提供全年龄段、多价格段的童装选择。

04

好孩子国际(1086.hk)

好孩子国际主要从事制造及分销儿童用品业务,旗下中高端品牌cybex增长强劲。好孩子通过收并购积极推进国际化战略。好孩子国际拥有gb、cybex、evenflo三大战略品牌,覆盖低中高端各级市场,销售区域涵盖亚太、欧洲、美洲地区。

参考研报

01

行业全景

02

公司研报

发现报告商业局

发现报告旗下传递新经济商业知识的阵地。

我们需要先了解这个世界,才能思考,或创造。